新型コロナウイルス感染症禍での資金繰り支援について

経済産業省で取りまとめてられている資金繰り支援内容は以下の通りです。

(個人事業主)

売上高5%以上の減少 → 実質無利子による借入で、信用保証協会(民間金融機関)、日本政策金融公庫(コロナ特別貸付)、商工中金(危機対応融資)が対応

売上の減少幅に関係なく → 貸付を日本政策金融公庫(セーフティネット貸付)

スタートアップ・再生支援等 → 日本政策金融公庫(コロナ資本性劣後ローン)

(小・中規模企業者)

売上高20%以上減少(売上高15%以上減少で小規模) → 実質無利子による借入で、信用保証協会(民間金融機関)、日本政策金融公庫(コロナ特別貸付)、商工中金(危機対応融資)が対応

売上高15%以上減少(小規模でない)・売上高5%以上減少 → 低利融資を公庫及び商工中金で、保証料補助を信用保証協会

売上の減少幅に関係なく → 貸付を日本政策金融公庫(セーフティネット貸付)

スタートアップ・再生支援等 → 日本政策金融公庫(コロナ資本制劣後ローン)

https://www.jfc.go.jp/n/finance/saftynet/movie_guide.html

と同様な建付けになっている。

(資本性劣後ローンとは何かを)

以下資本性劣後ローンについて簡単に説明をします。

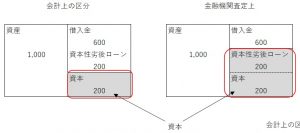

事業会社を評価するうえで、資産-負債=純資産 の純資産の金額は大きければ安定した事業会社と判断できます。金融機関の借入金は、負債となるのですが、資本性劣後ローンは、「金融機関」の査定上は負債としなくともよい借入金です。例えば資産1000、通常の借入金が600、資本性劣後ローンが200とすると、会計上は、1000-(600+200)=200となります。一方で金融機関査定上は、1000-600=400となり、資本性劣後ローンを使うと査定上は改善することになります。

資本性劣後ローンは、資本金(自己資本)と同等とみなせることから上記取り扱いになっています。資本金と同等とみなせるためには、他の借入金の返済が済んでから返済され(劣後)、業績が良くない場合には、金利が低く設定されますが、業績が改善すると利率が増加します。これは、資本金(株式)は業績が良いと配当金が増えるのと同様な動きです。

この性質を使いスタートアップ起業や事業の再生局面の企業は、業績が低迷をしている場合には利払いが抑えられる一方で業績が改善すると利率が上昇し利払いが増加しますので、中長期的な視点から有効な資金調達方法です。また、5年、10年、20年などの長期のものが多く設備投資にあった資金調達方法です。

経理代行サービスでは、資本性劣後ローンのご相談をお受けできます。